販促や集客、ブランディング戦略を読み解く専門メディアモバイルマーケティング研究所

フィンテックに乗り出した横浜銀行。AIやオムニチャネルを活用した金融マーケティングの事例を解説

「日本に銀行が誕生して150年、そのうち130年は金融マーケティングというものがなかった」と加藤氏は語る。 その後、銀行も「リテール」に注力することとなり、データを活用したフィンテックに乗り出した。 現在、横浜銀行が取り組んでいる、ビッグデータからオムニチャネル、AIといった金融マーケティングの事例について語った。

150年前、日本に銀行が誕生し、約130年間、金融マーケティングがない時代が続いた。 しかしお客さま中心の考え方は銀行にも当然 必要で、最近では規制緩和やテクノロジーの進化で、金融マーケティングの考え方が徐々に浸透しつつある。

「やはり銀行って、敷居の高い、近寄りにくい存在だなと感じていたのですが、これからは『普通のサービス業』へ変えることが私の目標です。 ぜひ今後とも、皆さまから厳しいご指導をいただきながら成長してまいりたいと思います」と語り、セミナーが終了した。

150年前、日本に銀行が誕生し、約130年間、金融マーケティングがない時代が続いた。 しかしお客さま中心の考え方は銀行にも当然 必要で、最近では規制緩和やテクノロジーの進化で、金融マーケティングの考え方が徐々に浸透しつつある。

「やはり銀行って、敷居の高い、近寄りにくい存在だなと感じていたのですが、これからは『普通のサービス業』へ変えることが私の目標です。 ぜひ今後とも、皆さまから厳しいご指導をいただきながら成長してまいりたいと思います」と語り、セミナーが終了した。

株式会社横浜銀行 総合企画部 担当部長 加藤 毅氏

11月16日、ANAインターコンチネンタルホテル東京で「宣伝会議サミット2017」が開催された。 横浜銀行の加藤氏より「横浜銀行のマーケティング活動の挑戦-最新技術で顧客志向へ」というテーマで講演された。

目次

開く

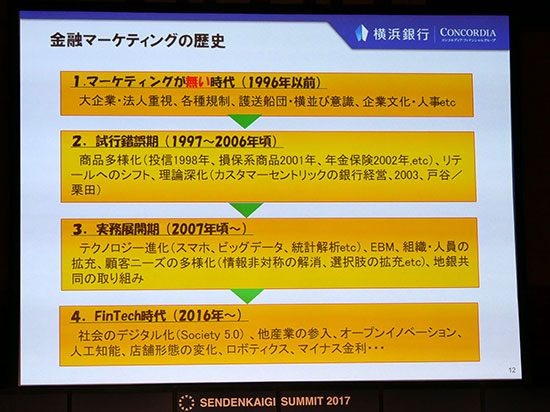

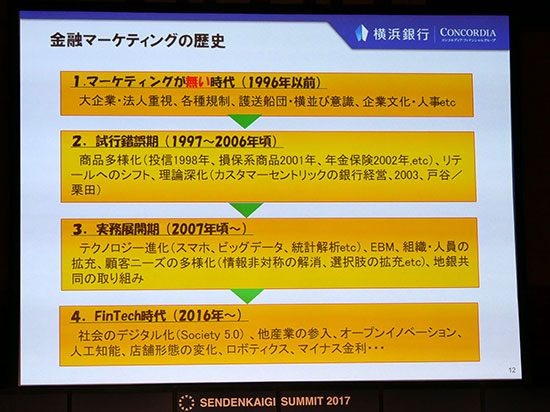

1996年までマーケティングがなかった銀行業界

横浜銀行は、1997年ごろからデータを活用したマーケティング活動を始めている。 銀行が誕生してから約130年間、それまで金融マーケティングというものがなかったという。 マーケティングが進まなかった理由として加藤氏は、「銀行はもともと、個人からお金を預かって大企業を中心に融資する仕事をしてきました。大企業への金融は、各社ごとのオーダーメイドです。また、行政の規制が厳しくて、店舗をここに出したいと言っても承認がないと出せず、商品開発や金利も自由にできない時代が長く続きました」。 「銀行を潰さないという護送船団方式の方針もあり、各行がそれぞれ工夫して差別化を目指し、独自性を発揮するようなマーケティングをやるのにも無理があった」のだという。 ところが、バブル経済が崩壊し、銀行も倒産する時代になった。大企業の銀行離れも進み、「リテール」に注力していかなければいけない時代となった。従来、店頭で行っていた事務やお取引がインターネットやATMへと移り、何百万人のお客さまの顔が、次第に見えなくなってくる。 また規制緩和も進み、取り扱う商品が増えるなか、ニーズの異なる多くのお客さまに向き合っていくためには、情報活用が必要だということになり、そしてさまざまな取り組みを行ってきた。

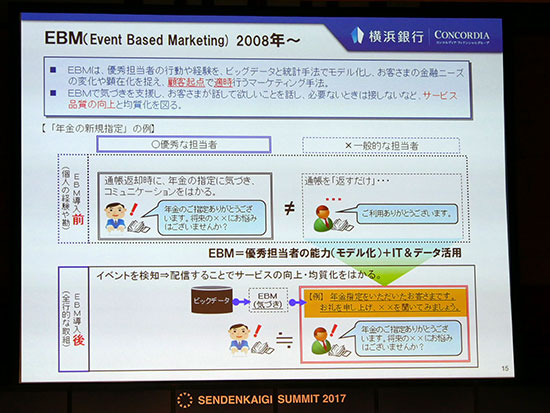

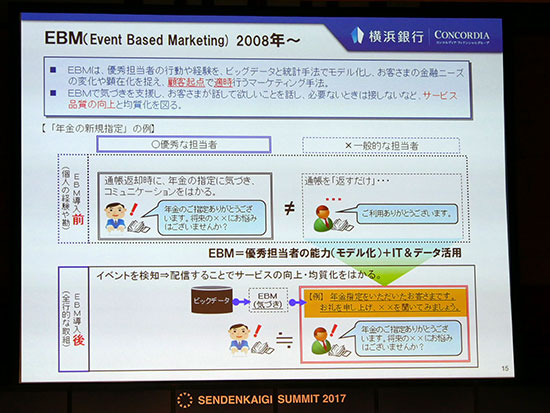

お客さまのイベントを検知するシステムを開発

まず、取り組んでみたものはEBM(Event Based Marketing)というマーケティング手法。 休日、家でくつろいでいる時に銀行から電話が来ると、必ずしも気持ちいいものでは無いかもしれない。また、留守電に銀行名を残すと、「引き落としができなかったのかな」などと、お客さまは不安や不快を感じ、苦情をいただくこともあるという。 普段は、あまり連絡されることを好まないお客さまも、例えば、教育ローンや相続の手続きなど、人生の中で重要なお知らせや時限性のあるものについては、聞きたいということもある。 つまり、お客さまが本当に必要になったときに必要なタイミングで用意させていただく商品やサービスは、お客さまにも受け入れていただけるので、そういったイベントを検知できるシステムがEBMとなる。 「最初は個人のイベントからスタートし、いろいろと試した結果、むしろ、法人のお客さまのほうが、イベントを検知してアプローチすることが、喜ばれるということが分かってきました。 最近では個人より、法人のお客さまを中心にイベントの開発を行っています」。

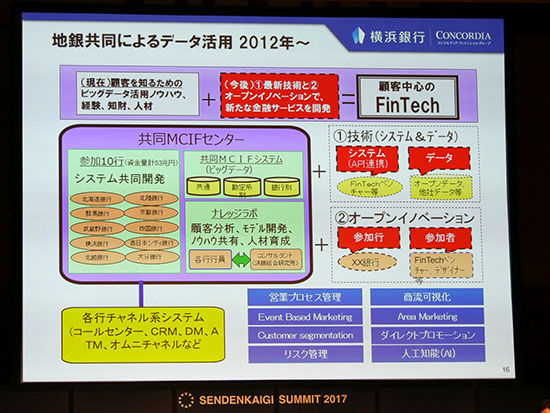

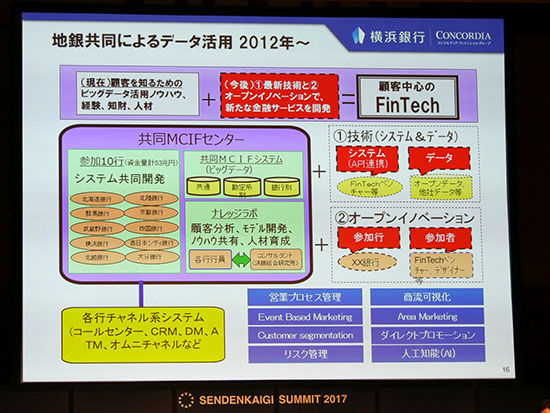

地銀10行共同でビッグデータ活用

EBMというモデルが出来上がってきたので、2012年から、地銀共同でデータベースを構築し、ビッグデータを活用しながら顧客分析を行い、さまざまなケースに対するモデル開発を実施している。 現在10行が参加している。 その中で、いくつか特許も取得している。 顧客の電話タイミングを検知するモデルや金融の動向を推定するモデルを開発した。 現在も年に数本、特許を申請しているという。

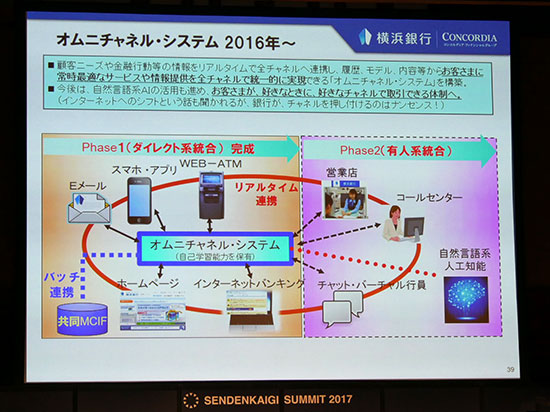

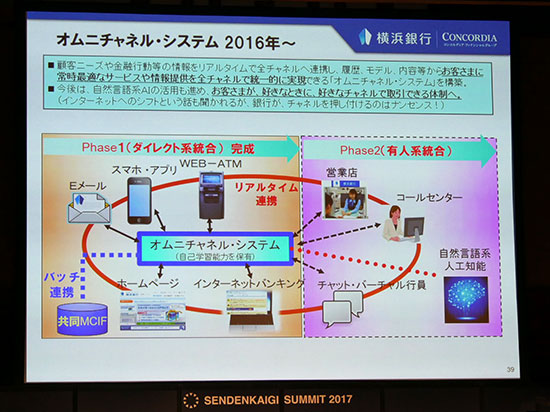

2016年からオムニチャネル・システムを開発

銀行はさまざまなチャネルが存在しており、お客さまは好きな時、好きなチャネルを使っていただくのがよいと、横浜銀行では考えている。 「行員とおしゃべりできるから、やはり店舗がいいというお客さまもいらっしゃいます。 しかし、事務手続きのために銀行へ行くのは嫌だというお客さまもいて、そういう方には来店しなくてもいいチャネルを用意しています」。 ひとまず、ダイレクトチャネルでのオムニチャネル・システムは完成しており、来年からコールセンターや営業店システムの更改が控えているため、それに合わせて有人チャネルも統合していく。 「2~3年かけて、全てのチャネルが統一したマーケティング戦略ができるように、そしてどのチャネルでも同じような取引ができるよう進めている」と語った。

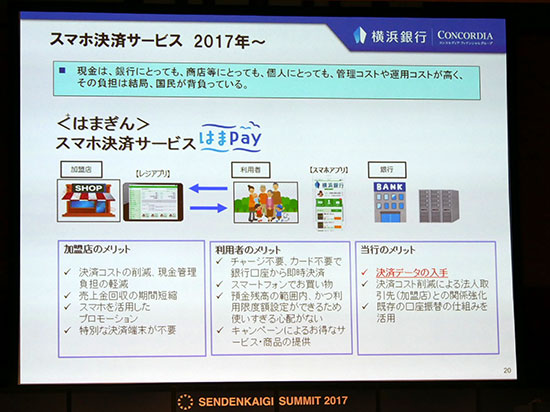

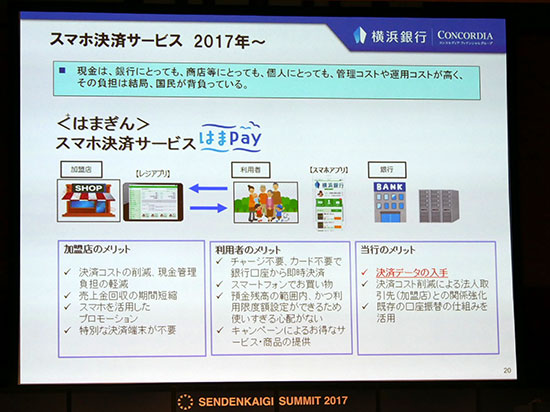

重要なチャネルとしてスマホアプリを開発

横浜銀行は、2015年からスマホアプリを公開。 金融業界もスマホアプリとの親和性が非常に高いと思っており、このあたりも徐々に機能追加していく。 その中で、2017年から「スマホ決済サービス」をスタート。 QRコードを生成し、それを読み込むと、すぐに口座から引き落としがされ、決済が完了して、店舗に入金されるシステム。 QRコードのほかチェックインによる決済もできる。 店舗側は、現金の管理時間が減り、売上げの回収期間が短縮できるメリットがある。 特別な機械の導入も必要ない。お客さまは、カードを持ち歩かなくても、スマホさえあればどこでも決済ができるほか、クレジットと違って、口座からすぐに引き落とされるので、使いすぎの心配がない。

マーケットの開拓や品質向上のため人工知能を活用

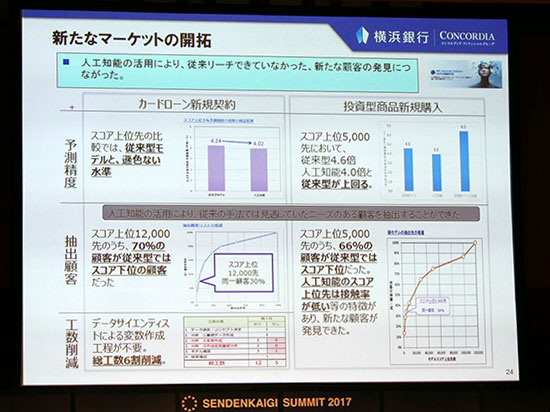

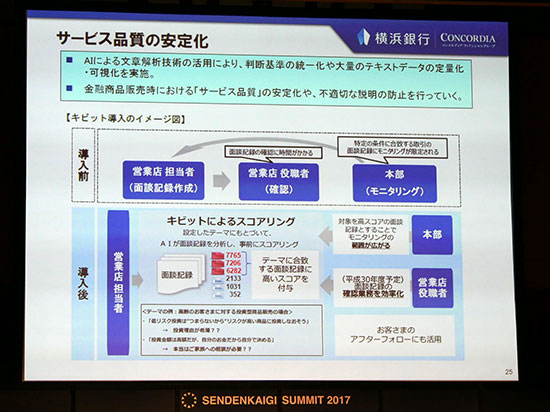

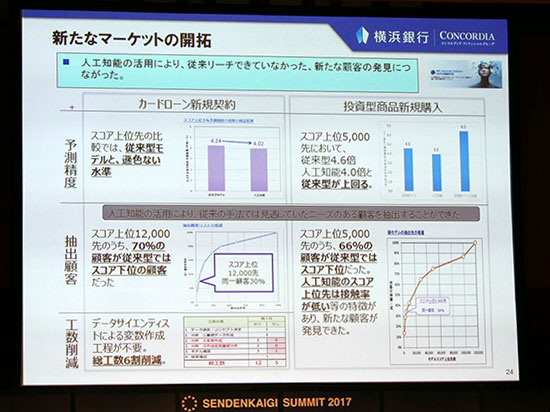

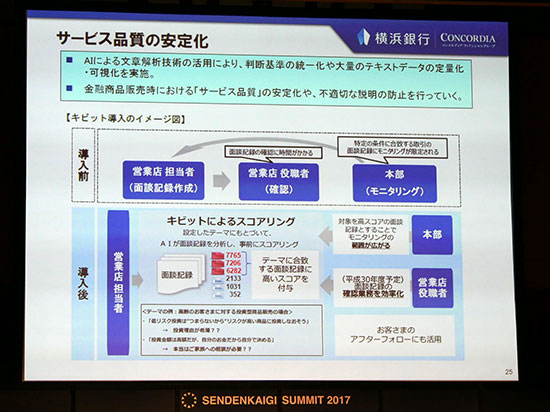

日本の労働生産性は、他の先進諸国と比較しても低いという話をよく聞く。 一方で、高齢化も進んでおり、年々労働者人口も減少しているような状況である。 特に銀行は、非効率な事務がたくさんあるそうだ。 お客さまから紙で届けを頂いて、それを人間の手で入力し、さらに別の人間の目で確認、その後本部に郵送してとそんな事務がたくさん残っている。 銀行には分厚い事務マニュアルがズラッと並んでおり、厳しく管理されている。 それは生産性が高いとはとても思えない状況であると、加藤氏は言う。 そういうこともあって、2016年から人工知能(AI)の試行に着手した。 AIの特徴は8点ほどある。例えば、優秀な社員をモデル化できるところ、あとは先入観が入らないデータが取れるところなどである。 今回の試行では、我々が気づかなかった新たなマーケットが開拓できないか、そして、担当者によってサービスの品質にばらつきが出るところを安定化できないか、という2点を調査した。AIから分かった、意外な人物像

1つ目は、新たなマーケットの開拓について、「カードローン」と「投資型商品」それぞれで実施した。 カードローンで借りる人は、お金がない時に借りるのではないかと考えて調査したが、AIは、従来「この人は借りないだろう」という評価をしていたお客さまをリストアップしたという。 AIは、答えは出してくれるけれど理由は教えてくれないため、人間が考える必要がある。 今回のケースでは、「人はお金がない時に借りるだろうという先入感がありましたが、実は、お金があっても借りる方がいらっしゃるのだろうと想像しています」。 「預金は手を付けずに、例えば自分の趣味のところは必要な時にお金を借りて、あとで返していく。 やはり、自分の預金はとっておきたいというお客さまがいらっしゃるのだと思います」。 実際、テストマーケティングをしてみると、一定の割合でご利用いただくことができたという。 また、投資型商品も同じで、ある程度 資金が溜まってくると、そろそろ資産運用を考えるのかと考えがちだが、特に女性は大学生の時に将来の時を考えて、早い時期に準備をされるということが何となく分かってきた。 保険についても同様に、女性は将来のことを考えて保険のことに対する意識を早くから持っているということも、分析から分かってきたという。 今後もAIに学習させることで、また新しいマーケットを探してきてくれることを願って、今年から本格的に活用を開始している。

AIを使って正確性をスコアリング化

「ここでもAIは理由を教えてくれませんが、“この会社に入って自分はこんなことがしたい” ということを、具体的に書かれている方が、スコアが高いように見受けられました。 具体的に書いている方のほうが、入社されても自分の目標に向かって進むのかなと思います」。

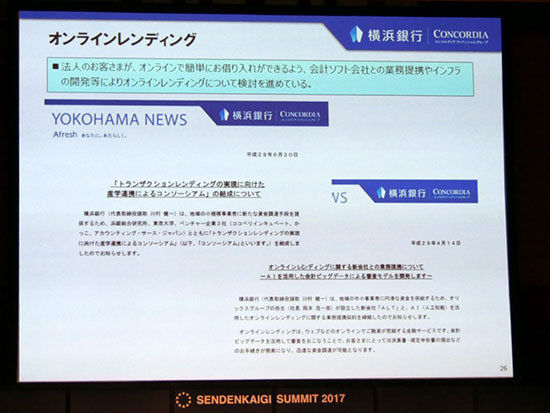

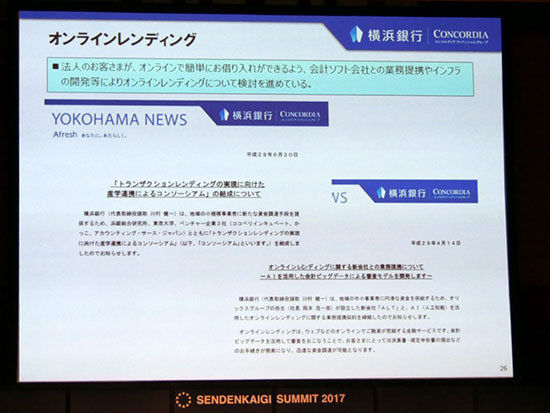

AIを活用したオンラインレンディングを計画

現在、オンラインレンディングにもAIを活用しようと取り組んでいる。 企業が銀行へ融資の申し込みをする際、担当者がついておらず言いづらいこともあるし、多くの資料を提出するため手間もかかってしまう。 そういったものを、少しでも簡単に済ませられないかと思い、取り組みを開始した。 当然審査には、さまざまな書類の提出は必要になるが、なるべく既にあるいろいろなデータを活用する。 または会計ソフトを使っている企業も多いため、そのデータなどは直接連携することで、提出する手間も省けるということだ。 現在一部開発中で、AIを活用したビジネスモデルを作っている。 150年前、日本に銀行が誕生し、約130年間、金融マーケティングがない時代が続いた。 しかしお客さま中心の考え方は銀行にも当然 必要で、最近では規制緩和やテクノロジーの進化で、金融マーケティングの考え方が徐々に浸透しつつある。

「やはり銀行って、敷居の高い、近寄りにくい存在だなと感じていたのですが、これからは『普通のサービス業』へ変えることが私の目標です。 ぜひ今後とも、皆さまから厳しいご指導をいただきながら成長してまいりたいと思います」と語り、セミナーが終了した。

150年前、日本に銀行が誕生し、約130年間、金融マーケティングがない時代が続いた。 しかしお客さま中心の考え方は銀行にも当然 必要で、最近では規制緩和やテクノロジーの進化で、金融マーケティングの考え方が徐々に浸透しつつある。

「やはり銀行って、敷居の高い、近寄りにくい存在だなと感じていたのですが、これからは『普通のサービス業』へ変えることが私の目標です。 ぜひ今後とも、皆さまから厳しいご指導をいただきながら成長してまいりたいと思います」と語り、セミナーが終了した。